Medyanın ve devletin ideolojik aygıtlarının iktidar blokunun kontrolünde olduğu, liberal anlamda dahi demokrasinin, şeffaflığın ve hesap verilebilirliğin olmadığı bu ülkede, tıpkı siyaset alanında olduğu gibi, ekonomi alanında da her şey o kadar hızlı ve karmaşık gelişiyor ki tüm bu gelişmeleri hızlıca ve sağlıklı bir biçimde analiz edebilmek kolay olmuyor.

Bu da, normalde iktidarın uzunca bir süredir uygulamakta olduğu emek ve doğa karşıtı ekonomi politikalarına karşı tavır alan siyasal partilerin, emek örgütlerinin ve toplumsal hareketlerin (özellikle de bilimsel sosyalizm bakış açısından yoksun olanlarının) toplumsal çözümler üretebilmesini giderek zorlaştırıyor.

Teori mi, pragmatizm mi?

Ülkedeki demokratik sol muhalefet açısından bu sorunu aşabilmenin yollarından biri pratikteki uygulamaların içinde sıkışıp kalmadan, bunlara yön veren ideolojilerle ya da ekonomi teorileriyle birlikte tüm bu gelişmeleri ele alıp değerlendirmek olabilir.

Çünkü gerçekte tek başına hiçbir verinin ya da olgunun kendi adına konuşamadığı, teorisi olmayan bir pratiğin yanlış çıkarımlar yapmamıza neden olabileceği akademi dünyasında da bilinir. Reel dünyaya ait olguları her hangi bir teori ile ilişkilendirmeden analiz etmek bilimsel bir analiz yöntemi de değildir. Yani gerçek hayatta (bize dayatılanın aksine) teoriler, ideolojiler ve görüşler üstü bir durumdan söz edebilmek mümkün değildir.

Diğer yandan, teori ve pratik arasındaki bu bağ, bu ülkede alınan her ekonomik kararın mutlaka bir ekonomi teorisine ya da yaklaşımına dayandığı anlamına da gelmiyor. Aksine, özellikle de son yıllarda iktidar bloku (arka plandaki sınıfsal çıkarlarına bağlı kalarak) pragmatizmi adeta genel bir kurala dönüştürmüş durumda. Öyle ki dün sıkı sıkıya sarıldıkları görüşlerinden bugün kolayca vazgeçebiliyor.

Ayrıca bu hızlı değişimi topluma, yine güçlü medya kuruluşları ve bir kısım akademiya aracılığıyla, “ekonomi politikalarında ortodoksiye geri dönüş” olarak sunuyor. Hatta muhalif gibi görünen bazı iktisatçılar da “bilimsel akılcılığa dönüş” adı altında bunları savunabiliyor.

Ortodoksi vs heterodoksi

Oysa “hetorodoksi” ve “ortodoksi” adı altında şu ana kadar uygulanan politikalar birbirinin alternatifi değil, tamamlayıcısı olan politikalar. Bunlar aynı zincirin değişik halkaları. Her ikisi de egemen sınıfların spesifik olarak anlık ya da /dönemsel ihtiyaçlarını karşılayabilmek için uygulanıyor.

Bunlardan birini, örneğin faiz indirimi biçimindeki politikalarını, “emek karşıtı ve bilim dışı”, diğerini (faiz artırımı biçimindeki) “emek yanlısı ve bilimsel” diye tanımlamak (eğer bilerek ve isteyerek yapılmıyorsa) ana akım iktisat teorisinin mevcut burjuva ideolojik boyutunu bilmemek anlamına geliyor.

Oysa tarih insanlığa, sınıflara bölünmüş kapitalist bir toplumda ideolojilerin ya da teorilerin sınıflar üstü olamayacağını, iktisat biliminin de bir bilim olmaktan ziyade egemen sınıflara hizmet eden bir ideoloji olduğunu defalarca kanıtladı.

Özcesi, çözümü gevşek para politikasından sıkı para politikasına geçiş gibi birbirinin devamı olan ve asıl olarak egemen sınıflara hizmet eden politikalarda aramak ve bu politikaları ekonomik krizden çıkış stratejisi olarak topluma sunmak en hafif deyimiyle toplumu yanıltmaktan öte bir amaç taşımıyor.

Son üç yılda üç yeni başkan

Son yıllarda işin merkezinde faiz politikası, dolayısıyla da Merkez Bankası olduğundan, üç kısımdan oluşacak olan bu yazımıza bu kurum ile başlayalım.

Öncelikle, kapitalist sistemde merkez bankasının önemli bir işlevi vardır. Şöyle ki piyasadaki faiz oranlarını etkileyen politika faiz oranını belirler. Ayrıca açık piyasa işlemleri yoluyla ve reeskont ve zorunlu karşılık oranlarını da belirleyerek ekonomideki para stokunu (para arzı) etkiler, böylece sıklıkla tıkanan sermaye birikimini istikrara kavuşturmaya çalışır. Keza merkez bankası, ekonomideki parasal kaynak tahsisinin hangi sektörlere ya da kesimlere doğru yapılacağı konusundaki kararları da etkileyen en önemli kurumlardan biridir. (1)

Bu işlevleri yerine getirebilmesi için merkez bankasının kendinin de istikrarlı bir yönetime sahip olması gerekir. Oysa Türkiye’de 2021 yılının başlarından itibaren Merkez Bankası yönetimi üç kez değişti. Bu durum, ülkedeki çeşitli sermaye grupları arasındaki çıkar çatışması ve rekabetin olduğu kadar, ciddi ekonomik sorunların karşısında ülkeyi yönetenlerin iş bilmezliklerinin sonucunda ortaya çıkan çaresizliklerinin de bir yansımasıydı.

Son üç yılda politika faizindeki iniş çıkışlar

O halde, ülkeyi ciddi bir kamu maliyesi krizinin yanı sıra, döviz krizi riski ile de baş başa bırakan ve çok yüksek enflasyon biçiminde bir makroekonomik istikrarsızlığa sürükleyen son beş yıldaki, özellikle de son üç yıllık süreçte izlenen para politikalarına odaklanabiliriz.

Öyle ki bu son üç yıllık dönemde üç farklı Merkez Bankası Başkanının yönetimi altında “politika faizi” olarak da adlandırılan “bir hafta vadeli repo ihale faizi” ciddi iniş ve çıkışlar yaşadı, hala da yaşıyor. Sırasıyla:

(i) Bu sürecin başlarında (18 Mart 2021 tarihinde), politika faizi yüzde 17’den yüzde 19’a yükseltildi. Bu da hatırlanacağı gibi, dönemin Merkez Bankası Başkanı N. Ağbal’ın koltuğunu kaybetmesi ve yerine Ş. Kavcıoğlu’nun gelmesiyle sonuçlandı.

(ii) Kavcıoğlu aynı yılın Eylül ayına kadar faiz oranını yüzde 19’da tuttu, ancak yine onun yönetiminde (23 Eylül 2021 tarihinde) faiz oranı yüzde 18’e indirildi. İndirimler her ay 1,00 baz puan olmak üzere sonraki aylarda da devam etti ve faiz oranı yüzde 14’e kadar düşürüldü. Bu da yeterli olmadı, 2022 yılının Ağustos ayında faiz oranı yüzde 13’e, Eylül’de yüzde 12’ye, Ekim’de yüzde 10,5’e, Kasım’da yüzde 9’a ve 2023 Şubat ayında yüzde 8,5’e kadar düşürüldü.

(iii) Son olarak, 22 Haziran 2023 tarihinde, yeni başkan Hafize Gaye Erkan ile faiz oranı önce 15,0’a, ardından 20 Temmuz’da yüzde 17,5’e ve 24 Ağustos’ta 7,50 puan artışla yüzde 25,0’a yükseltildi. Gelecek aylarda faiz artışlarının devam etmesi bekleniyor.

Kısaca bu yılın ikinci yarısından itibaren “gevşek para politikasına” son verilerek “sıkı para politikasına” geçiş süreci başlatılmış oldu.

Faiz oranı ile kredi hacmi el ele gidiyor

Faiz oranlarının düşürüldüğü ilk dönemde parasal genişleme yoluna da gidilerek ciddi bir kredi patlaması yaşanırken, faiz oranlarının yükseltildiği Haziran 2023 sonrasında “parasal ve miktarsal sıkılaştırma” politikalarına da başvurularak, bu kez kredilerin büyümesi yavaşlatılmaya çalışıldı.

Kısaca, enflasyonu, dolayısıyla da toplam talebi düşürmeye yönelik olarak faiz ve kredi politikalarının birbiriyle uyum içinde hayata geçirilmesi için çaba sarf edildiği söylenebilir.

Son üç yıllık sürece ait faizlerdeki gelişmeleri böylece özetledikten sonra, artık bu süreci “genişletici (gevşek) para politikası” ve “daraltıcı (sıkı) para politikası” başlıkları altında inceleyebiliriz.

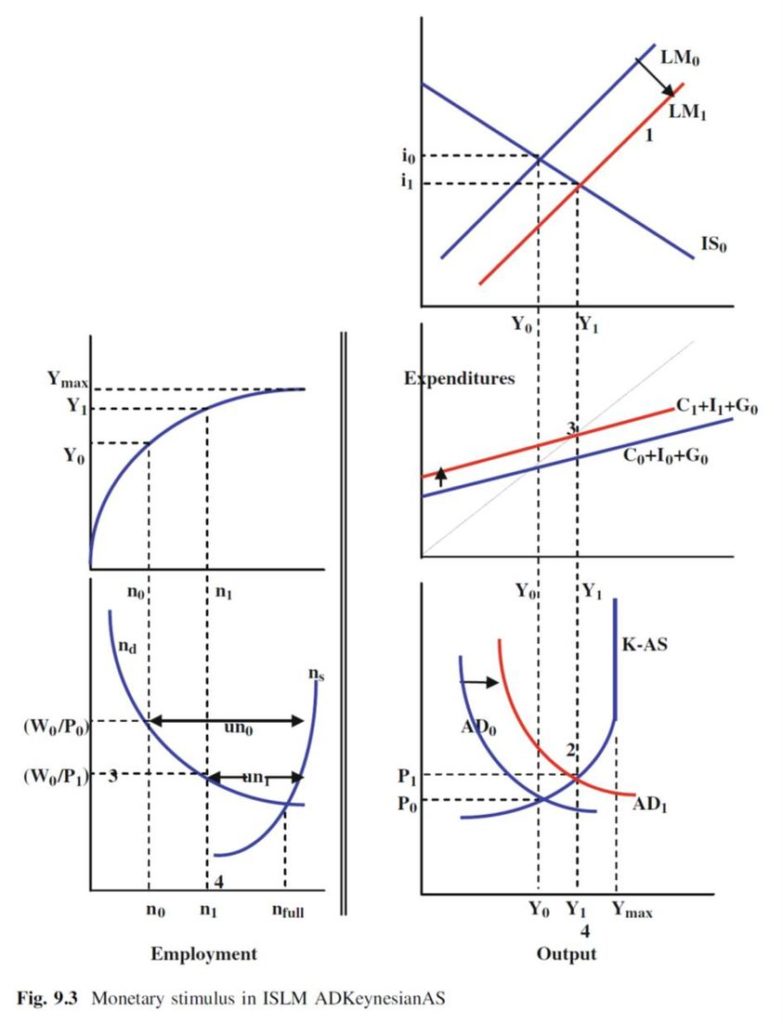

Bunu, ana akım makro iktisat kuramında sıklıkla başvurulan IS-LM analizi ve 5’li grafiklerle yapmaya çalışacak ve grafiksel görsellerinin konuyu daha iyi anlatmakta yardımcı olduğuna inandığımız ve daha önce de kullandığımız bir makroekonomi kitabından (2) yararlanacağız.

Gevşek ve sıkı para politikaları

“Genişletici (gevşek) para politikası” derken, dar anlamda faiz oranlarının doğrudan düşürülmesini ya da para arzının artırılarak faiz oranlarının dolaylı bir biçimde düşürülmesini, böylece ekonomiye daha fazla likidite sunularak efektif toplam talebin artırılmasını, ekonomide bir genişleme yaratılmasını ifade ediyoruz.

Buna karşılık “daraltıcı (sıkı) para politikası” derken, faiz oranlarının doğrudan yükseltilmesini ya da para arzının daraltılarak faiz oranlarının dolaylı biçimde artırılmasını (her iki yol da aynı kapıya çıkıyor), böylece piyasadaki likiditenin azaltılmasını ve buradan hareketle de efektif toplam talebin düşürülmesini ve ekonominin daraltılmasını kast ediyoruz.

Politika aracı olarak “para arzı”

Son olarak, bu yazıda “para arzı üzerinden faiz oranlarının düşürülmesi ya da yükseltilmesini” bir politika aracı olarak” kullanıyoruz.

Bu noktada temel politika aracı olarak benimsenen ve Merkez Bankası’nın kontrolü altında olduğuna inanılan “para arzı”, bir ekonomide belli bir dönemde piyasada bulunan para stokuna verilen addır ve M harfiyle gösterilir. M1, M2 ve M3 olmak üzere, sırasıyla en dar anlamda para arzından, en geniş anlamda para arzına kadar tanımları mevcuttur.

M1, yani en “dar para arzı” bankalar dışında piyasadaki para ve vadesiz mevduatlardan oluşur. M2 ise M1’e vadeli mevduatların dâhil edilmesiyle bulunur. Son olarak, M3 (yani en “geniş para arzı”) M2’ye repo işlemlerinden sağlanan fonların, para piyasası fonlarının ve ihraç edilen menkul değerlerin eklenmesiyle elde edilir. Bu yazıda kullanılan analizde para arzı olarak M3 yani en geniş para arzı esas alınmaktadır.

Grafik 1: Para arzının artırılmasının sonuçları

Şimdi para arzının artırılması yoluyla ekonomide nasıl bir genişleme, istihdamda bir artış, işsizlikte bir azalma fakat bunların yanı sıra enflasyonda da bir artış olduğunu aşağıdaki grafikten (1’den 4’e sıralamayı takip ederek) görebiliriz.

1) M (para arzı) artınca, LM0’ dan LM1’ e kayar. Faiz oranları düşer (i0’ dan i1’e ) ve GSYH artar (Y0’ dan Y1’ e).

2) Talep eğrisi sağa kayar (AD0’ dan—-AD1’e) ve ekonominin yeni hâsıla düzeyi olan Y1’ e yükselişiyle uyumlu bir biçimde enflasyon da artar (P0’ dan—-P1 ’e).

3) Mal piyasası: Toplam harcama eğrisi yukarı kayar: Tüketim artar ( C1 > C0 ) zira milli gelir (Y) arttı (Y0’ dan Y1’ e çıktı); yatırımlar artar (I1 > I0 ) çünkü faiz oranı (i) düştü. Bu analizde pasif bir maliye politikası izlendiğinden G (kamu harcaması) sabit tutulmaktadır.

Şimdi bu gelişmenin işgücü piyasası üzerindeki etkilerine bakalım. İlk olarak, fiyat artışları (enflasyon) reel ücretleri düşürür (W0/P1 < W0/P0). İstihdam reel ücretlerin bir fonksiyonu olduğundan, yani düşük reel ücretler işgücüne olan talebi artırdığından bu durum istihdam artışına (n1 > n0 ), bunun yanı sıra işsizlikte azalmaya neden olur (un1 < un0).

4) Özetle, Merkez Bankası tarafından para arzının artırılması, faiz oranlarını düşürerek ekonominin canlanmasını ve büyümesini sağladı. Yani milli gelir (GSYH) büyüdü ve faiz oranları düştü. C (tüketim) ve I (yatırım) arttı, n (istihdam arttı, un (işsizlik) azaldı. Bu sürecin tek olumsuz yanı ise enflasyonun kaçınılmaz olarak artması ve ekonominin giderek ısınmasıdır.

Sonraki yazı-2: Aşırı Isınmış Bir Ekonomi (Temmuz 2020 -2023)

Dip notlar:

- Merkez bankalarının işlevleriyle ilgili şu makalemize bakılabilir: Mustafa Durmuş, ““Merkez Bankası Bağımsızlığı”, Para ve Faiz: Kapitalizmde Finansın Ekonomi Politiği”, https://dergipark.org.tr/tr/pub/acusbd/issue/24977/263584, Yıl 2016, Cilt: 2 Sayı: 1, 22 – 61 (1 Ocak 2016).

- Farrokh K. Langdana, Macroeconomic Policy, Demystifying Monetary and Fiscal Policy, Third Edition, Springer, 2016, s. 207-210.